Voilà, on y est : les premiers effets du resserrement de la politique monétaire de la Federal Reserve se font sentir avec la faillite de la Silicon Valley Bank…

La nouvelle n’a pas eu le temps de faire beaucoup de bruit de ce côté-ci de l’Atlantique, mais on peut raisonnablement estimer que cette faillite pourrait faire parler d’elle dans les prochains jours, notamment si l’on tient compte des ramifications possibles de cette déroute financière.

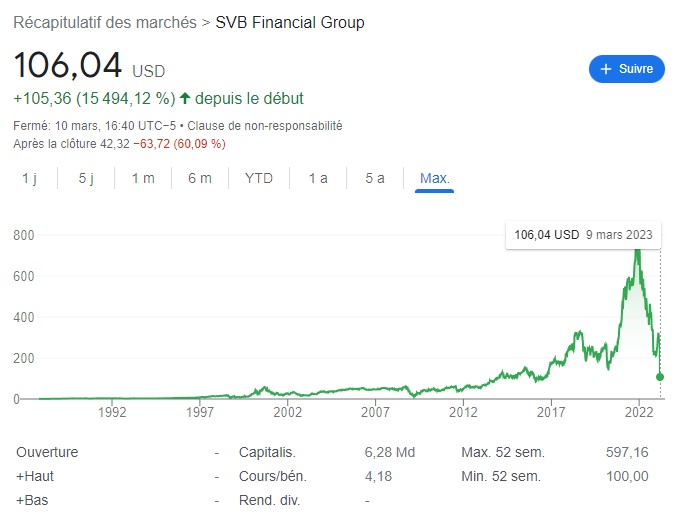

Dans l’immédiat, la banque californienne, spécialisée dans la bancarisation des start-ups de la Silicon Valley et qui représentait tout de même la 16ème banque aux États-Unis par la taille de ses actifs, a vu ses cours de bourse s’effondrer.

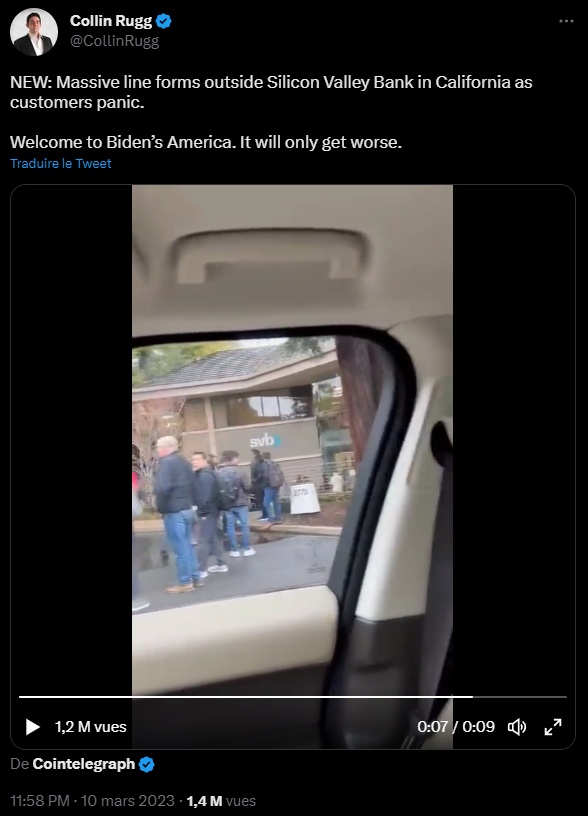

Cet effondrement n’a rien d’étonnant : après une journée de jeudi (8 mars) où la plupart de ses clients se sont rués pour retirer leurs fonds, la banque s’est retrouvée sans liquidités et a été fermée vendredi par l’autorité de régulation bancaire de l’État de Californie qui va maintenant tenter de régler cette situation qu’on imagine complexe pour les millions de clients (particuliers et entreprises) concernés.

Pour résumer, suite à une tentative échouée de levée de fonds lancée par la banque, les investisseurs et les déposants ont réagi à cet échec en commençant à retirer jusqu’à 42 milliards de dollars des dépôts de la banque jeudi dernier, ce qui a provoqué un “bank run” ou panique bancaire.

Silicon Valley Bank (SVB) était en effet très dépendante des taux d’intérêts appliqués par la Fed : spécialisée dans les startups, ses clients étaient généralement d’autant mieux capitalisés que les politiques monétaires accommodantes leur assuraient un flux important d’argent frais. Ces montants étaient investis par SVB dans des titres et obligations de l’État américain (notamment pour des obligations légales), dont la valeur a progressivement diminué à mesure que la politique monétaire s’est faite moins souple et que l’inflation grimpait. D’un côté, les clients de SVB voyaient leurs entrées se tarir, et de l’autre, la valorisation des obligations garantissant les dépôts diminuait ce qui a rapidement conduit la banque à devoir se recapitaliser.

Malheureusement, cette opération a été mal menée : le 8 mars, SVB vend pour 21 milliards d’investissements afin de dégager des liquidités. C’est un échec et ils se retrouvent à devoir emprunter 15 milliards et vendre des actions. Ce n’est pas a priori la débâcle, mais la communication vers la clientèle, purement financière et technique, se résume un peu trop vite à “on n’a plus de liquidités” qui sera rapidement interprété de la pire façon possible.

S’ajoute à cette communication défaillante l’abaissement (pourtant logique, prévisible et mécanique) de la note attribuée à SVB par Moody’s. Là encore, ce n’est pas en soi une catastrophe, mais cela ajoute au tableau, peu reluisant.

Enfin, quelques fonds majeurs, dont celui de Peter Thiel, sentant que les choses pourraient tourner au vinaigre, conseillent dans la foulée à ses clients de retirer leurs fonds de SVB.

L’information, surtout dans la Silicon Valley, voyage vite : ce qui était encore un mouvement peut-être maîtrisable devient alors de la panique et malheureusement, beaucoup des clients de la banque sont des entreprises avec de forts volumes en avoirs (en millions de dollars). Rapidement, les montants sortis sont énormes et bientôt, ils sont effectivement au-dessus des capacités de la banque : suite à cette panique et à la fermeture des bureaux le même jour, la banque se retrouvait vendredi avec un solde de trésorerie négatif d’environ 958 millions de dollars.

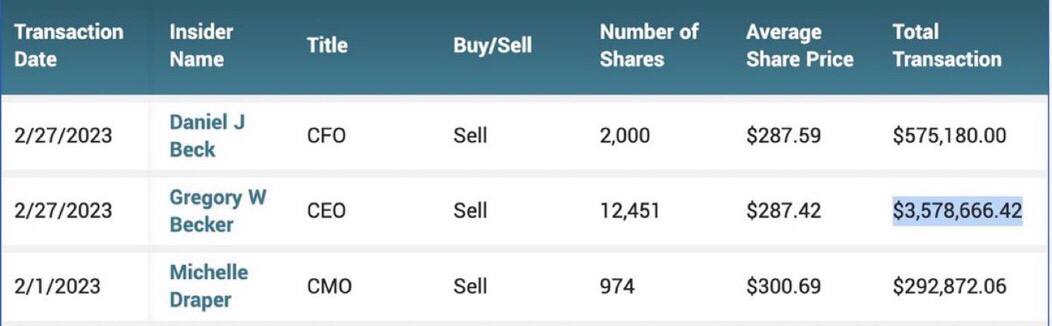

Au passage, devra-t-on s’étonner de constater que certains des dirigeants de la banque ont eu la bonne idée de vendre leurs actions avant la débâcle ?

Les jours qui viennent seront maintenant déterminants pour les clients de la SVB : peu pourront espérer récupérer la totalité de leurs fonds. Dans ces clients, quelques noms connus pourraient avoir des difficultés sensibles provoquées par cette faillite rapide.

Les impacts de cette faillite seront de toute façon nombreux : en effet, cette banque n’était pas seulement une banque pour les startups, c’était aussi une banque “retail”, c’est-à-dire pour des clients particuliers de tous types, avec leurs emprunts, leurs comptes courants qui vont donc se retrouver dans des difficultés importantes à partir de lundi (et même avant si l’on en croit certaines vidéos vues sur twitter).

Les comptes clients (particuliers et entreprises) étant fermés, certains salariés ne seront pas payés cette semaine et des pertes d’emploi sont donc à prévoir.

De façon intéressante, le monde de la cryptomonnaie est lui aussi touché par cette faillite puisque SVB conservait une partie des avoirs nécessaires à valoriser le stable-coin USDC (une cryptomonnaie visant la parité avec le dollar). Ainsi, la compagnie cryptomonétaire Circle (cryptomonnaies) est très exposée à cette faillite à hauteur de plus de 3 milliards de dollars…

Or, dans le monde des cryptomonnaies, la faillite de SVB s’ajoute aux difficultés récentes de Silvergate, une autre banque (traditionnelle) américaine directement en faillite suite à la déroute de FTX évoquée précédemment dans ces colonnes.

Du reste, si on ajoute les récentes difficultés de Signature Bank, elle aussi impliquée dans la sécurisation des avoirs de Tether et de USDC, on commence à se douter que l’apurement des délires de FTX ne fait que commencer dans le monde des cryptos.

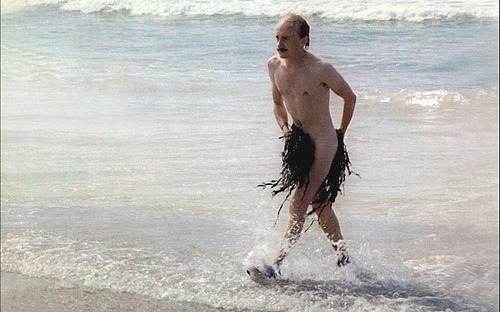

Bref, on le comprend : à mesure que la Fed relève ses taux, le stress sur les banques locales et régionales se fait de plus en plus fort et les effets de bord, parfois spectaculaires, commencent à se voir. La mer de financements se retire et on commence à voir qui est à poil.

Quelques questions se posent à présent.

D’une part, l’une des principales causes de la crise financière de 2008 fut l’utilisation de facteurs sociaux pour accorder des prêts (à l’époque, il s’agissait de favoriser l’accession à la propriété). Les leçons de 2008 n’ayant pas été tirées, l’histoire se répète. Au-delà de l’impact évident, majeur du relèvement des taux dans les déboires de SVB, on peut aussi se demander dans quelle mesure l’utilisation des critères ESG dans leur gestion des fonds n’a pas joué, par exemple lors de la fixation des prix de ses prêts. Il y a un an, en tout cas, SVB s’engageait à fond(s) (pour 5 milliards de USD) dans les opérations carbone-neutre et autres grigris écolo-bienséants…

D’autre part, alors que les faillites et autres difficultés bancaires s’accumulent à présent de façon visible, quelle va être la position de la Fed ? Persistera-t-elle dans cet assèchement de l’argent facile en conservant des taux élevés pour combattre l’inflation, déclenchant inévitablement d’autres faillites, ou choisira-t-elle le chemin d’un nouvel assouplissement, signant probablement une mise à mort du dollar par noyade à plus ou moins long terme ?

Aucune de ces deux options n’est politiquement aisée mais les deux garantissent clairement des difficultés à venir.